カテゴリー別アーカイブ: 未分類

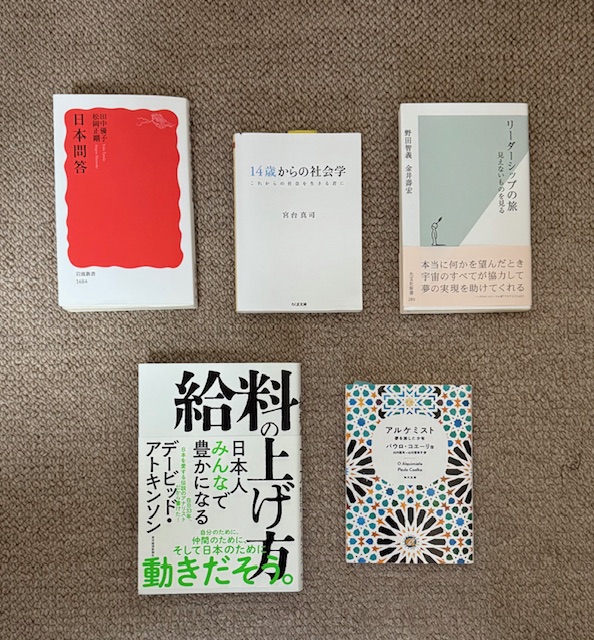

2023に読んだ本ベスト7冊

2023年に読んだ本・ベスト7冊

まずは、内山洋子著「パンと牛乳は今スグやめなさい!」です。

★パンは腸と脳をこわす! 牛乳は骨と血管を弱くする!

「パンと牛乳はやめてくださいね」

日ごろの診療で、私が患者さんにいう言葉です。

不調や病気は、いうまでもなく、さまざまな要因がからみ合って起こります。

すべてがパンと牛乳のせいとは、もちろんいえません。

しかし、パンと牛乳を少しの間やめてみるだけでも、

症状が明らかに改善する例が非常に多いのは事実です。

また現在では、パンと牛乳がどんなメカニズムで体に害を与えるかは、

かなり科学的にわかってきています。

最近では、乳ガンの患者さんには、

パンと牛乳をよく摂取する人が多いことが知られるようになってきました。

体に不調を抱えている人は、

まず、パンと牛乳を3週間だけでもやめてみてはいかがでしょうか。

衝撃的なタイトルの本ですが、

騙されてもいいか、という気軽な気持ちから読み始め、

直ぐに、朝食のパンと牛乳を止めました。

すると、2週間くらいで体重がみるみる3キロ減!

おなか周りがすっきり

体調も良くなった感じ

高温で加熱処理した加工牛乳に含まれるカルシウムは・・・

パン特に食パンに含まれるグルテンは・・・

など、今まで良い食べ物と思っていらパンと牛乳に対する

考えがころっと変わってしましました。

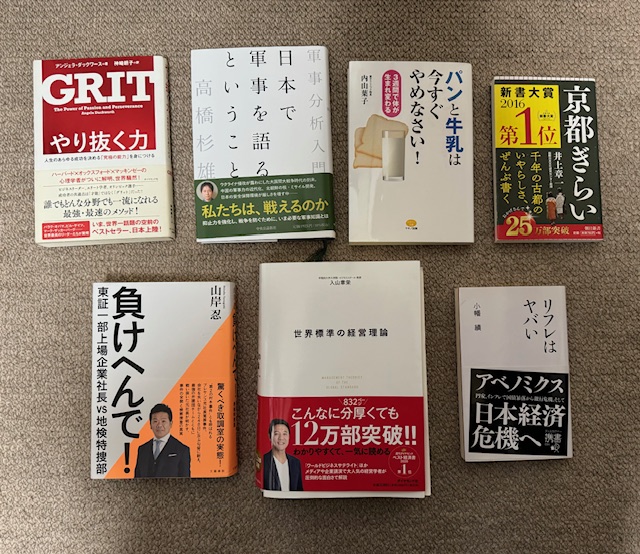

2022年2月のロシアによるウクライナ侵攻により、

「大国間大戦争」の時代が到来したことを、

世界中が強く認識せざるを得なくなった。

グローバルなパワーバランスは変化し、

米国の軍事力ももはや絶対的なものではなくなっている。

北朝鮮が核・ミサイル開発を進め、中国が急速に軍事力の近代化を行うなか、

日本も、安全保障や軍事について、

より当事者意識を持たなければならなくなった。

軍事力の最も優れた使い方は、戦争を起こさないこと、

つまり抑止力として機能させることである。

抑止力を強化した上で、安全保障上の対立が戦争にエスカレートしないよう、

危機管理に取り組んでいかなければならない。

そのためには、一部の官僚や専門家だけでなく、

国民全体がある程度の軍事に関する知識を持つことが必要となる。

防衛費の大幅な増額が決まったが、

戦争を抑止するために自衛隊は適切に整備され、運用されているのか?

それを検証し、必要があれば別の意見を提示する

――納税者である国民が、

自分たちでも創造的に政策の在り方を考えていかなければならないときに来ている。

日本でも、軍事を考えることが必要になってきているのである

今まで、日本における軍事、防衛(防衛力)について

漠然としか管変えていなかったことについて

改めて気づかされました

「軍事に関する知識」を持っことの必要性を

つくづく感じました。

2013年に出版されたこの本は

2013年6月14日発表の「日本再興戦略」で全体像が明示されたアベノミクスの

一つの柱、「大胆な金融政策」のリフレ政策

これをその当時痛烈に批判した本です。

発刊から10年後の今、改めて読んでみると

間違った理論を展開しているところも

ところどころ見られますが

今、植田日銀総裁の金融政策の変更?の行方が気になる今

3本の矢といいつつ

金融政策に重きを置きすぎた結末を反省を込めて

リフレ政策とは何かを考えるきっかけになりました

あこがれを集める歴史の都・京都!

そんな古都を「きらい」と明言するのは、

京都育ちで、ずっと京都に住んでいる著者だ。

千年積もった洛中人の毒や、

坊さんと舞子さんとのコラボレーションなど、

「こんなん書いてええのんか?」という衝撃の新京都論。

京都を知るために、是非読んでおきたい1冊です

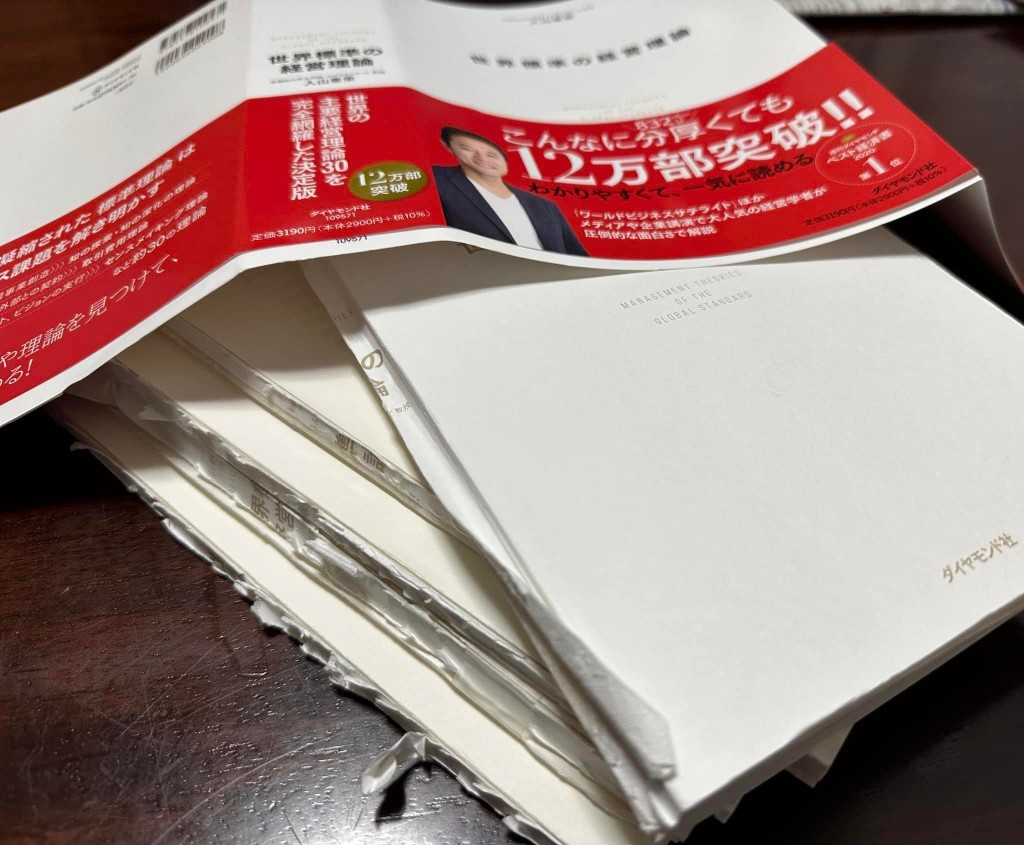

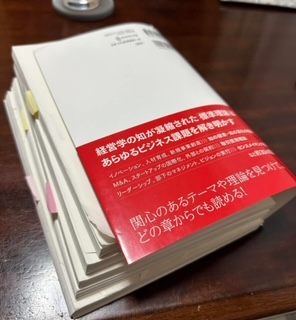

早稲田大学ビジネススクール教授、入山章栄氏の

「世界標準の経営理論」

なんとか最後まで読み?ました。

なんせ、総ページ数が、

索引の手前で803頁という大作。

持つだけで重いのでバラして読みました。

大学で経営学部にいたけれど、

その時学んだこととは大違い。

20歳頃にこんな書物があればもう少し賢くなったか

なんて思います。

経営学には理論がなくて、

経済学・社会学・心理学の理論を使っている

など、多方面の経営学について

網羅的に解説されていて、

ザーッと読むだけで3か月以上かかって、

ほとんど理解できないまま。

部分的にポイントを絞って読み込みたいと思わせる本でした。

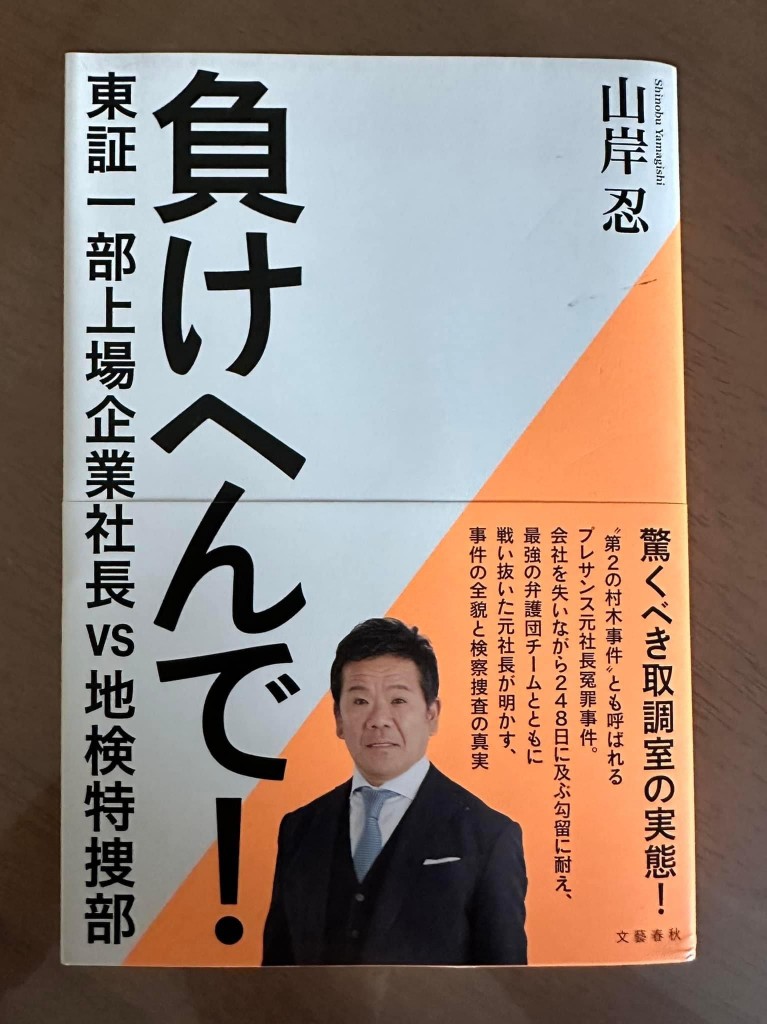

「負けへんで!」

当時、骨のあるバイタリティのある人という印象でした。

司法当局の「罠」を打ち砕く「取調室の実態」が詳細に記述され、

その場面を想像しながら一気に読み終えました。

非常に参考になる本でした。

GRIT やり抜く力

「ビジネスリーダー、エリート学者、オリンピック選手…、

成功者の共通点は「才能」ではなく「グリット」だった!

「やり抜く力」とは何なのか、

そしてやり抜く力を、

内側から、外側から伸ばすためにはどうするのか、、、

やる気を引き出させられた一冊でした。

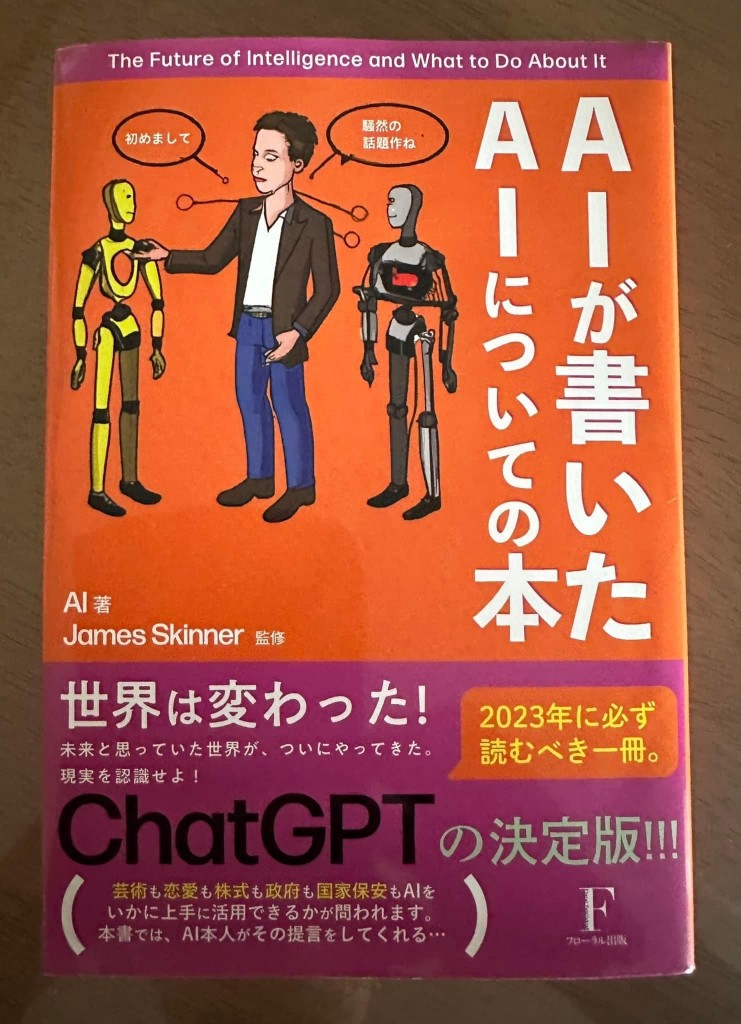

この本全体をAIが書ける、

書いたことは、びっくりでした。

この先世の中がが劇的に変貌することを確信した一冊でした。

のTV東京の現地からのライブ配信を見ていて、

中国もアメリカの4.0を3.5くらいまで追いついてきているようです。

2022年上期に読んだ BestBooks

2021年に読んだ My BEST Books5

今年読んだ本のBEST5です。

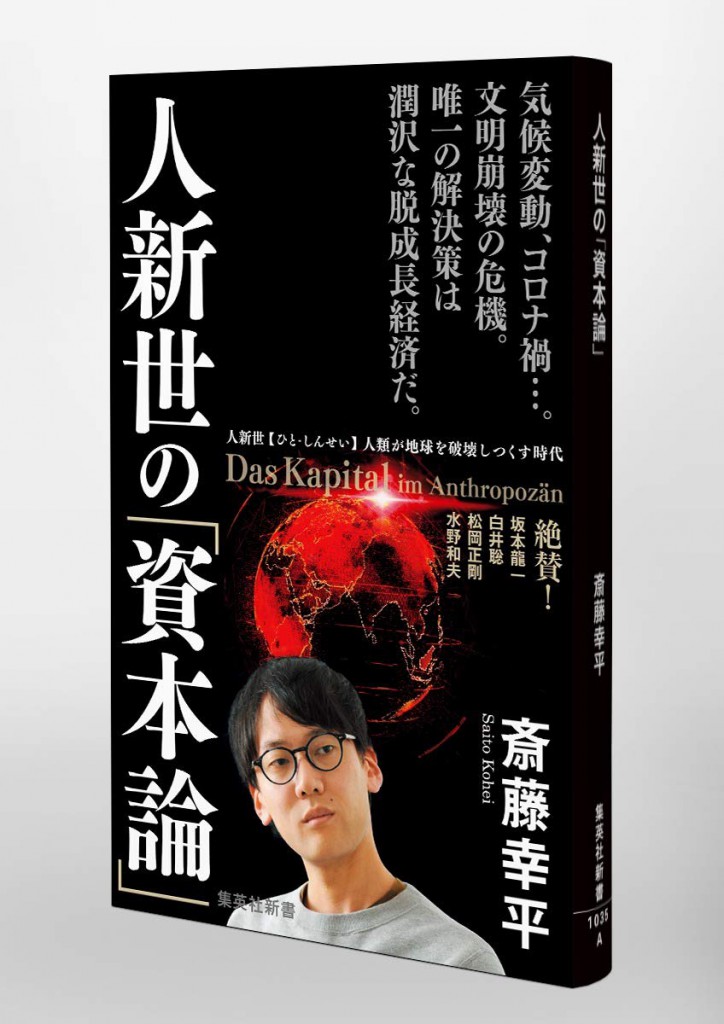

1 人新世の資本論(斎藤幸平)

2 一流の頭脳(アンダース・ハンセン)

スマホ脳( 〃 )

3 スターバックス成功物語(ハワード・シュルツ)

4 運命の人(山崎豊子)

記者と国家(西山太吉)

5 京大おどろきのウイルス学講義

1 人新世の資本論(斎藤幸平)

大学が立命館大学で、当時(昭和40年代)は、マルクス経済学を中心とした講義内容でした。

経営学や会計学も、マルクス経営学・マルクス会計学で、

少し違和感を持ちつつ講義を受けていました。

社会人になり、マクロ経済学・ミクロ経済学の理論で

世の中が動いている(動かされている)ことを実感していました。

今回、斎藤氏の「人新世の資本論」を読み

マルクスが「資本主義」の行きつく果て

資本主義が格差の拡大、気候変動などをもたらすことを予見していたことで

マルクスを再認識しました。

SDGsを推進することが今の地球温暖化を救えるという

イメージづくりの欺瞞?を感じさせてくれた1冊です。

脱経済成長と<コモン>の再生

実現不可能とも思える著者の提言を実行しないと

次世代に地球はどうなってしまうのか

深く考えさせられた1冊です。

2 一流の頭脳(BRAIN)

ベストセラーになって話題をふりまいた

「スマホ脳」の著者が2016年に書いた本です。

・両手でコブシを作って向かい合わせにする。それがあなたの脳の大きさ

・体の主たる機能は脳を運ぶこと

・私たち全員が多かれ少なかれADHD(注意欠陥・多動性障害)傾向を持っている

・BDNF(脳由来神経栄養因子)が学習や記憶の力を高める

・BDNFは有酸素運動で増える

・脳そのものは年0.5%から1%縮んでいく

・運動をするとBDNFが分泌され脳は成長さえする

・脳細胞の再生には運動、低カロリーな食事、フラボノイド

・遠くまで移動できる動物は脳が大きい

・人類の誕生を0時とすると狩猟生活が終わったのは23:40、インターネットは23:59:59

要は、運動(有酸素運動)をすることが

脳の機能低下を防ぐということがよくわかり

ウォーキングを毎日欠かさずするようになる動機付けを与えてくれました。

3 スターバックス成功物語(ハワード・シュルツ)

スターバックスに行きたくなる本です

この本を読んでからスターバックスのファンになり

毎日スタバの珈琲豆でドリップコーヒーを淹れています

著者のハワード・シュルツは創業者ではないが

スターバックの魅力に取りつかれ途中入社した。

その後創業者たちと対立し、自らコーヒーを販売する起業を創業してしまう。

その後、スターバックスが身売りに出た時点で同社を吸収合併し、

自らの会社名をスターバックスという名前に変更したのである。

コーヒーという低単価の商品で世界的大企業になった/なっている

という事実が証明する通り素晴らしい経営者である

一人だけで目的を達成しても決して心は満たされない。

チームでレースを勝ち抜いてこそ、大きな喜びと報酬を分かち合うことができる。

“1998年に発刊された本書は、20年たった今だからこそ

継続すること自体の難しさ、その為に必要なことを伝えてくれる。

経営者に是非読んでいただきたい1冊です。

4 運命の人(山崎豊子) 記者と国家(西山太吉)

沖縄返還に伴う、佐藤内閣の対米密約を白日の下に曝し、

逮捕・有罪判決を受け、記者生活にも終止符を打つことになった一連の経緯についいて

小説化した山崎さんの「運命の人」と

主人公とされる西山記者の総括報告と言うべき本である。

今の沖縄と政府とのいろいろな軋轢の陰に

隠された事実があることを改めて感じました。

今だからこそ読む価値のある本です。

5 京大おどろきのウイルス学講義

【目次より】

第1章 「次」に来る可能性がある、動物界のウイルス

第2章 人はウイルスとともに暮らしている

第3章 そもそも「ウイルス」とは何?

第4章 ウイルスとワクチン

第5章 生物の遺伝子を書き換えてしまう「レトロウイルス」

第6章 ヒトの胎盤はレトロウイルスによって生まれた

第7章 生物の進化に貢献してきたレトロウイルス

レトロウイルス(ここでいうレトロとは、「古い」ではなくRNA→DNAのように

「逆に」進むの意)にまつわる動物とヒトとの長い歴史や、

ヒトの胎盤形成に果たしたレトロウイルスの役割など、

最新にして高度な学術成果の最前線をわかりやすく解説されています。

本書は「新型コロナ(SARS-Cov-2)」をあれこれ詳しく解説しようとするのではなく、

広い意味でウィルスとは何かを説明し、色々なところから出てくる情報を正しく理觧する為に

ウィルスというものを単なる病原体としてではなく、

発生・再生、進化の担い手という観点から話が展開されていきます。

ウイルスについての見方を変えさせれられた1冊でした。

今年2020年に読んだMyBestBooks Top3

古典を現代語訳でなく、小説という形で甦らせる試み、

ですます調のみやびやかな文体。

よく知っている和歌が読まれた

背景、業平が生きた時代、社会が身近に感じられた作品でした。

②内田洋子さんの「モンテレッジオ 小さな村の旅する本屋の物語」

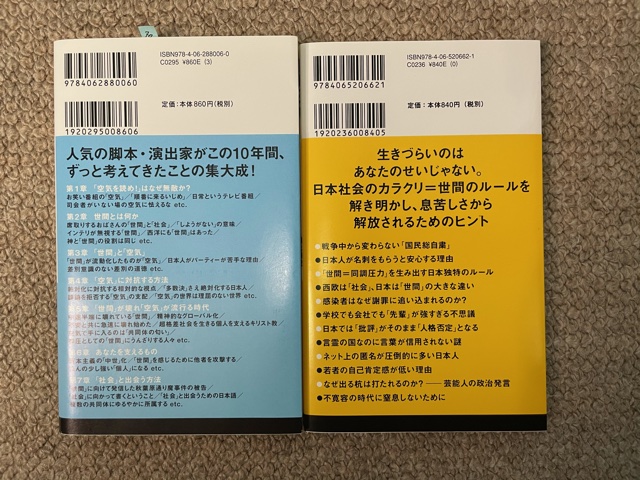

「空気」と「世間」

新型コロナの先行き??

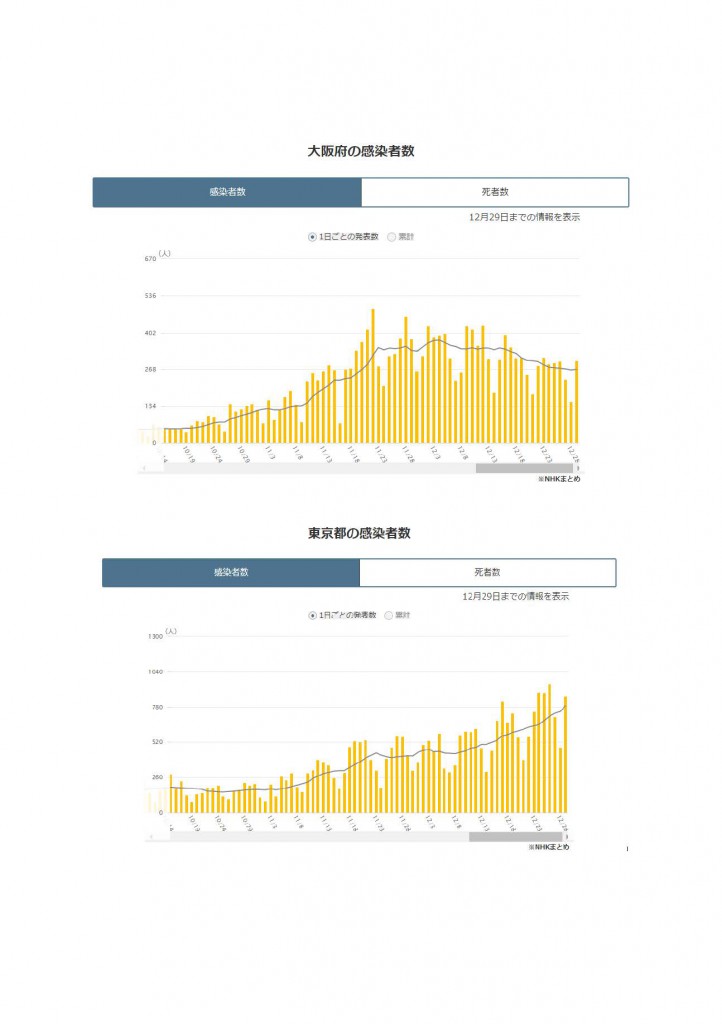

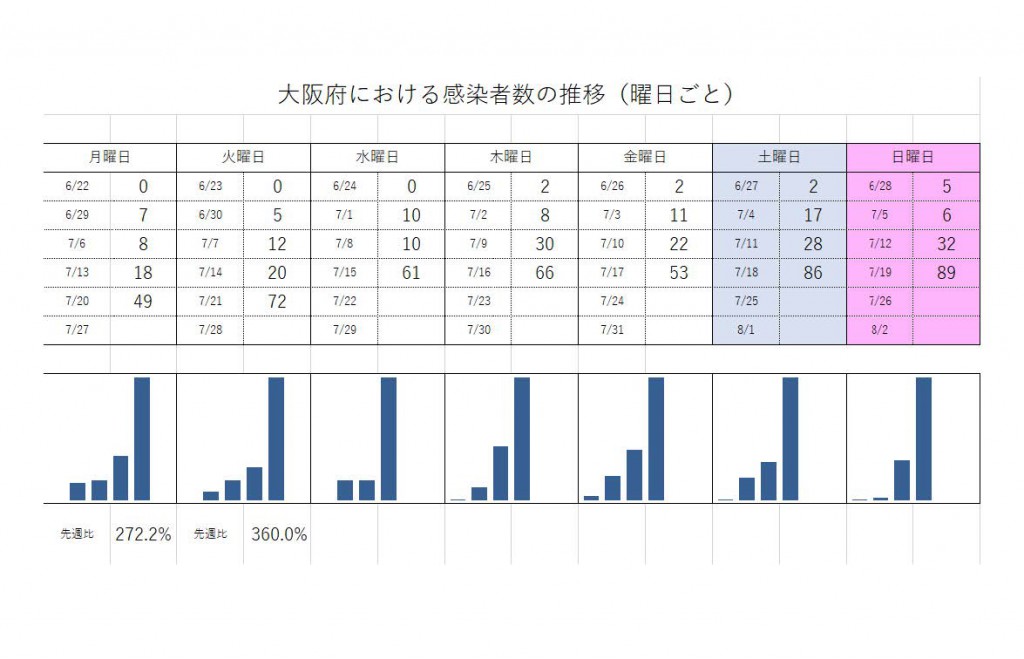

毎日新型コロナ感染者数が発表され、

TV等で、昨日に比べ「増えた」「減った」と一喜一憂しています。

感染者数の数を、検査体制・検査数を無視して、

前日の数字と比較することにずっと違和感を感じていました。

半年前(7/18)、BS7「日経プラス10サタデー」で、

山川龍雄キャスターが示した

「曜日ごとの感染者数の推移表(東京)」

をみて、わかりやすいと思い、「大阪版」を作成してきました。

最近でな、各メディアも、前日と比べるのではなく、

曜日ごとの比較をするようになってきています。

Impress Watchのサイトから

次は、NHKのHPのデータです(2020.12.29現在)。

折れ線は1週間の平均(7日移動平均値)です。

大阪は伸びが抑えられているようですが、

東京はまだまだ感染拡大が抑えきれていなうようです。

キャッシュレス決済に係る決済手数料の消費税

キャッシュレス決済に係る決済手数料の消費税の課否判断は非常に複雑です。

クレジットカード決済に係る決済手数料については

国税庁サイトで公表されている質疑応答事例集があります。

https://www.nta.go.jp/law/shitsugi/shohi/06/02.htm

この事例は、加盟店が信販会社に対して商品代金という『金銭債権』を譲渡し、

譲渡代金を受取っているケースです。

このような場合の決済手数料は、金銭債権の譲渡ということで、

消費税は非課税として取扱われます。

気をつけていただきたいのは、加盟店が信販会社と直接契約ではなく、

決済代行会社を通しているケースです。

このような場合には、決済代行会社に対して『金銭債権』を譲渡しているわけではないので、

決済代行会社に支払う決済手数料に係る消費税は課税として捉えられます。

また、この他『金銭債権』を譲渡しないケースが存在します。

いわゆる“チャージ”方式のキャッシュレス決済手段を用いた場合の決済手数料です。

こちらも、消費税が“課税”になります。

代表的な決済手段ですと、交通系電子マネー、

LINE Pay、Alipay、WeChat Pay、d払いなどです。

以上をまとめると、次のとおりです。

| 決済手数料に係る消費税が 『非課税』となる決済手段 |

決済手数料に係る消費税が 『課税』となる決済手段 |

|

|

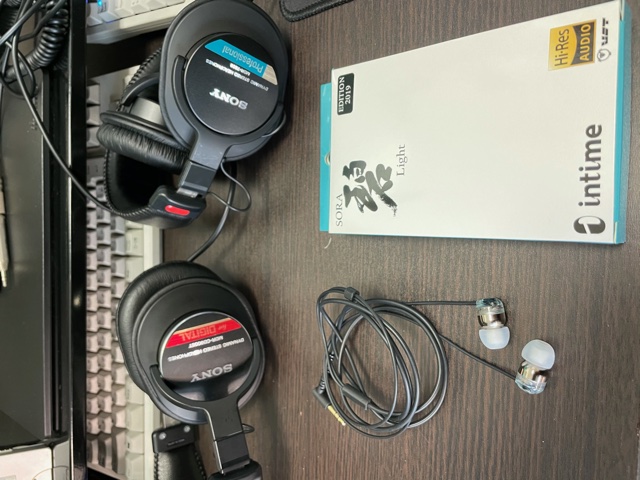

新しいイヤフォン SORA碧Light(2019)

新しいイヤフォンを手に入れました。

O2aid社の「SORA碧light」です。

4,000円ほどの安いイヤフォンです。

しかしこの実力はなかなかなものです。

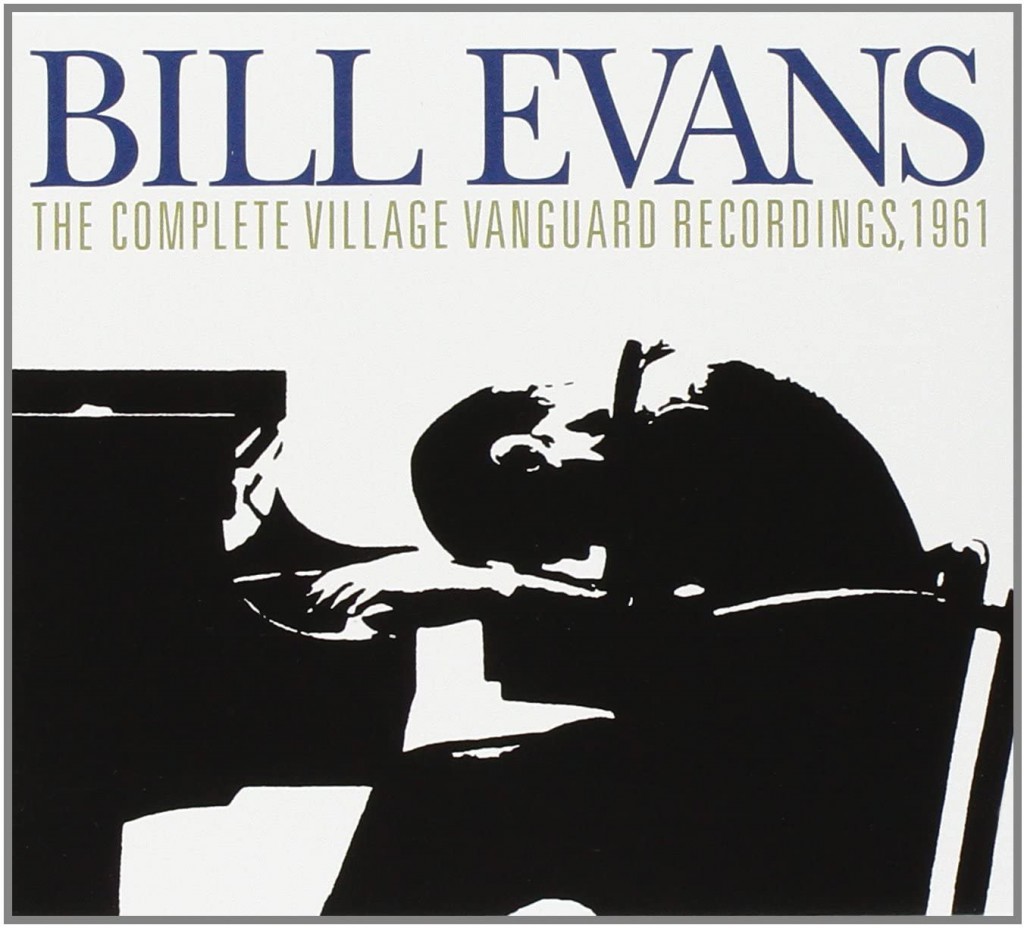

もうかれこれ50年近く前から聴いている、

Bill Evansトリオの1961年

NYのVillage Vanguardでのライブを聴くと

Village Vanguardの空間にタイムスリップしたような、

リアルな音が再現されてきました。

ガサゴソというVilleage Vanguardの客席の音が、

以前は邪魔におもっていましたが、

リアルな空間が感じられます。

今まで、数多くのスピーカー、ヘッドフォンを使ってきました。

SONYのスタジオ仕様のヘッドフォンもいいですが、

頭の上が重くて、私にとって使用感はいまいちでした。

今回手に入れたイヤフォンは、

SONYのスタジオモニターに負けないくらい

いい音を聞かせてくれます。

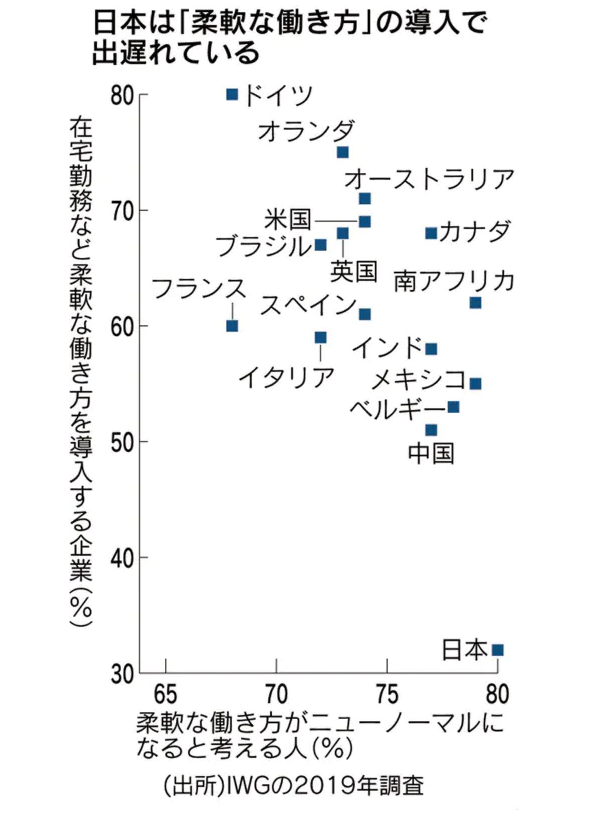

テレワーク 「柔軟な勤務」理想との落差

今朝の日経電子版に記事からの感想です。

「ハンコ社会」からの脱却が遅々として進まない状況から、

日本企業でのテレワークの進み具合について、疑問に思っていましたが、

今朝の日経電子版の記事を読んで、

少し納得しました。

”スイスのシェアオフィス企業、IWGの2019年の調査で

「在宅勤務など柔軟な働き方を導入する企業」の比率は日本が32%だったのに対し、

米国は69%、ドイツが80%、オランダは75%と倍以上の開きがあった。”

日本が、こんなに遅れているのかと、愕然としました。

”高度成長期を支えた製造業をベースにした考え方も普及を阻んでいた。

パーソル総合研究所(東京・千代田)の小林祐児・上席主任研究員は

「ブルーカラーとホワイトカラーを平等に扱おうとする意識が強く、

テレワークの導入が難しい現場に過度に配慮してきた」と指摘する。”

海外でのホワイトカラーとブルーカラーの

給与の格差が大きいのに漠然と疑問を持っていましたが、

日本の製造業の給与体系も大きく影響していることが理解できました。

退任をされましたが、

IT担当大臣が「はんこ議員連盟」であってまだまだ影響力をもっている

ことなど、まだまだテレワークが進まないように感じています。