外国為替市場で円買いの勢いがとまりません。

昨日(2/19)のNY終わり値で、112円50銭近辺で、これは、日銀が2014年10月の金融政策決定会合で、マネタリーベースを年間で約80兆円増加するペースで資産買い入れを行う追加緩和を決定した頃の値くらいまで円が買われているのです。

「米連邦準備理事会(FRB)は12月16日の米連邦公開市場委員会(FOMC)で、短期金利の指標であるフェデラルファンド(FF)金利の誘導目標を年0~0.25%から0.25~0.50%に引き上げた。利上げは9年半ぶりで、2008年末から続くゼロ金利政策を解除した。未曽有の金融危機に対処した前例のない大規模緩和策は終幕を迎え、世界のマネーの流れを変える転換点となる。」(日経新聞2015.12.17)とドル高が期待されていた。

それにもかかわらず、年明け早々の「波乱の幕開け」、世界的な「株安」・「ドル安」である。

そして、日銀は28~29日に開いた金融政策決定会合で、「マイナス金利付き量的・質的金融緩和」の導入を決めた。金融機関が保有する金融資産を大量に買い入れ、資金供給量を年間約80兆円に相当するペースで増えるように誘導するこれまでの量的・質的金融緩和に加え、金融機関が日銀に預ける資金の一部にマイナス金利を適用し、長期金利の一段の低下を促した。

しかし、東京市場の株価は下がり、円高になっているのです。

ここで、その原因を私なりに考えてみました。

① まず、「円が安全資産である」ことです。

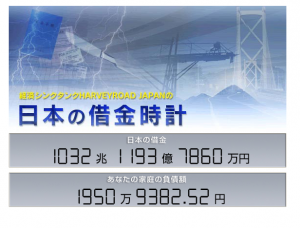

日本の国と地方を合わせて借金の残高は1,000兆円を超えており、世界でも有数の借金国です。

その増え方たるや創造を絶するもので、経済ジャーナリストの財部誠一さんのサイトでリアルに実感してい ただけます。

ただけます。

夫婦と子供二人の家族で、2000万円近くにのぼり、その大きさに圧倒されますが、実は、海外から見ると、日本は安全な国、つまり「円は安全な資産」と見られているのです。

なぜかと言いますと、日本銀行が2015年12月22日付で、発表した「資金循環の日米比較」レポートによりますと、日本人の金融資産総額は減少しましたものの、1684兆円あるということです。

つまり、日本は海外からの借金に頼っていないので、借金が1000兆円あっても、それを十分に見合う金融資産を持っている「安全な国」と見られているのです。

② 次に「日米の金利差が拡大していない」ことです。

昨年12月16日の米国FOMCの金利引き上げ。そして、日銀のマイナス金利導入にもかかわらず、日米の金利差が拡大していないことです。

「米連邦準備理事会(FRB)のイエレン議長は2月10日の下院金融サービス委員会での証言で、米金融政策に関して「利下げが必要になるとは考えていない」と語った。世界的な景気減速懸念や原油安、株安などを受けて市場では早期の追加利上げは難しいとの見方が強まるなか、同議長は先行きのリスクを注視する姿勢を強調した一方で、昨年12月に利上げに転じた金融政策の方向は保つ考えを示した。」(2016.2.11日本経済新聞)とのことで、素直に受け止めれば当たり前のことを発言しているといえますが、市場はそうとは受け取らなく、ニューヨーク株式氏y像は下げ、マネーは安全資産へシフトする傾向をみせました。

グラフを見ていただいておわかりのとおり、日米の金融政策にもかかわらず、日米の金利差は拡大することなく、逆に縮まっているようにも思えます。

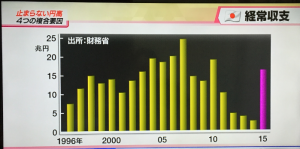

③ さらに、「日本の経常収支が前年を上回り5年ぶりの大幅黒字」になっていることです。

「財務省が8日発表した2015年通年の経常収支は16兆6413億円の黒字(14年は2兆6458億円の黒字)となった。経常収支の黒字幅は東日本大震災が起きる前年の2010年以来5年ぶりの高水準で、震災前の水準をほぼ回復した。」(2016.2.8日経新聞)

原油安やインバウンドでの海外からの旅行者が日本で支出した消費額が大幅に増加したことが原因として挙げられていますが、これも「円」を買う要因になっていると思われます。

当面は、円高が続くと予想されますが、この円高が企業っ収益に大きな影響を与えることは必至ですので、いずれ円安の方向に戻ることでしょうが、今の為替相場からは目が離せません。